24.11.2016 Informacja prasowa PMR Restrukturyzacje S.A.

======================================

Polacy pobili kolejny rekord upadłości konsumenckich – to dobre wiadomości

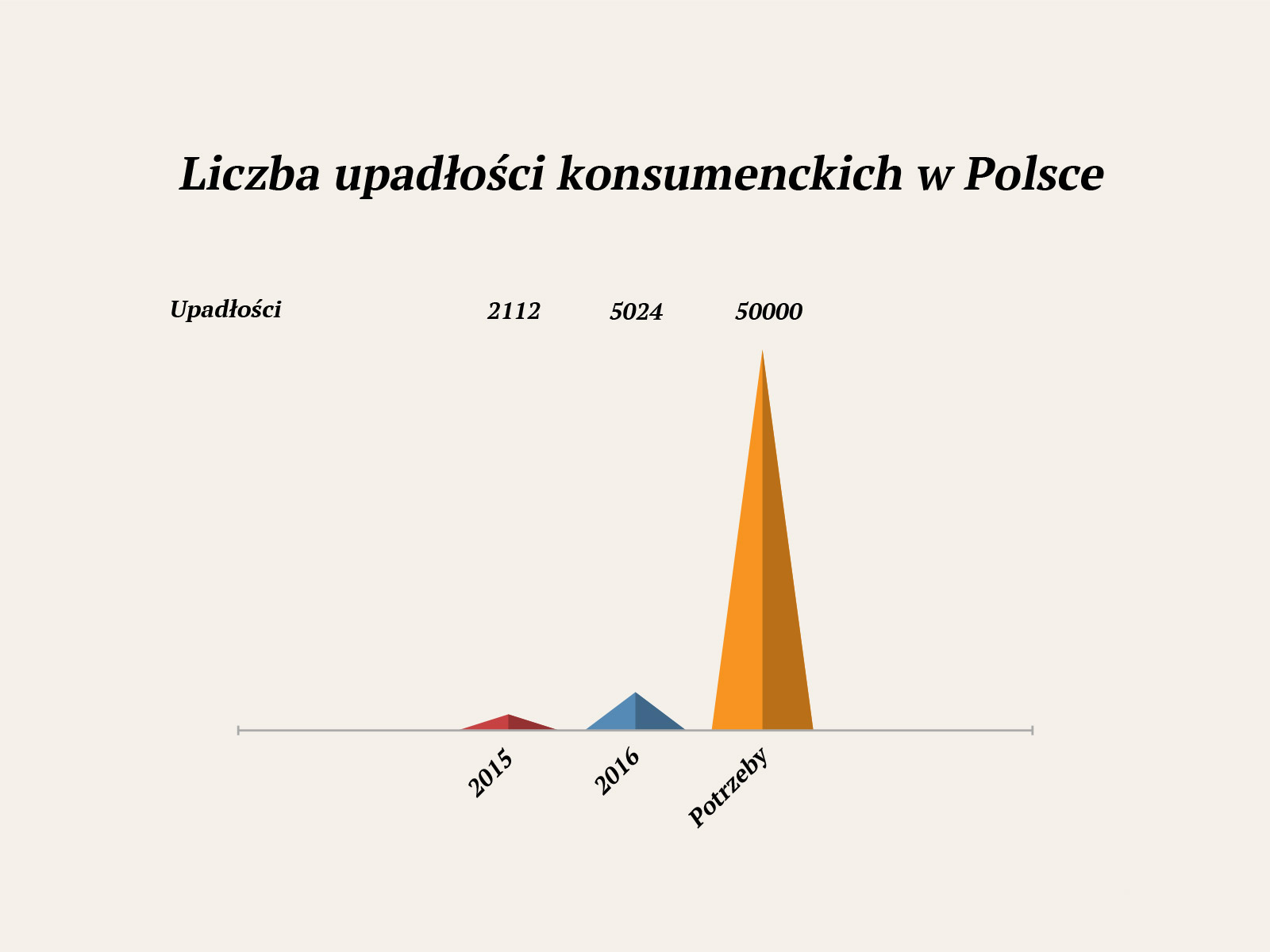

Liczba upadłości konsumenckich otwartych na wniosek dłużników od początku tego roku podwoiła się już w październiku w stosunku do ubiegłego roku. Obecnie jest ich 5.024, ale faktyczne potrzeby szacuje się na ok 50 tys. Jak przekonują specjaliści PMR Restrukturyzacje S.A. taka dynamika wzrostu upadłości to bardzo dobra wiadomość, ponieważ tysiące ludzi, którzy do tej pory żyli w spirali zadłużenia i w szarej strefie, unikając komorników i egzekutorów, dostają nową szansę, wracają do pracy i do normalnego życia w społeczeństwie. W Niemczech upadłość konsumencką corocznie ogłasza ponad 100 tys. osób.

„Upadłość konsumencka” wprowadzona w polskim prawie ponad 7 lat temu, na początku miała bardzo poważne ograniczenia i mogła być stosowana w niezwykle rzadkich przypadkach. Od końca 2014 roku, kiedy ustawodawca nowelizował przepisy dotyczące upadłości osób fizycznych liberalizując w znaczący sposób przesłanki do jej ogłoszenia, sytuacja znacząco się poprawiła. Od tego czasu obserwujemy wyraźny wzrost zainteresowania tą formą redukcji lub umorzenia zobowiązań osób fizycznych i jak twierdzą specjaliści jest to bardzo dobra wiadomość. Pierwszy rok funkcjonowania ustawy w znowelizowanej formie przyniósł 2112 upadłości konsumenckich, z czego w pierwszym miesiącu zgłoszono jedynie 2.

Jak przekonują eksperci PMR Restrukturyzacje S.A. stały wzrost liczby wniosków o upadłość konsumencką składanych w Polsce to trend naturalny, normalny i pożądany. Zgodnie z szacunkami doradców restrukturyzacyjnych naturalna średnioroczna liczba upadłości konsumenckich w Polsce powinna oscylować na poziomie około 50 tys. W znacznie jednak bardziej zamożnych i dwukrotnie większych Niemczech liczba upadłości konsumenckich oscyluje wokół 100 tys. rocznie. Biorąc pod uwagę, że nasz zachodni sąsiad jest dwukrotnie bardziej liczebny możemy tę liczbę podzielić przez pół. Dodatkowe argumenty za większą liczbą upadłości w Polsce np. fakt, że jako społeczeństwo jesteśmy jednak ubożsi od Niemiec, nie korzystaliśmy wcześniej z tego rodzaju uprawnień etc.

Jak przewidują doradcy restrukturyzacyjni w kolejnych latach w Polsce możemy spodziewać się stałego wzrostu liczby wniosków o upadłość konsumencką, aż do osiągnięcia pułapu około 50 tys. rocznie, kiedy to proces ten zacznie się stabilizować.

Skąd bierze się ten lawinowy przyrost wniosków?

„Główny powód to rosnąca świadomość Polaków”, mówi Małgorzata Anisimowicz, doświadczony doradca restrukturyzacyjny i prezes PMR Restrukturyzacje S.A. „Upadłość konsumencka to dla wielu ludzi bardzo dobra wiadomość, to nowy start, poprawa warunków życia i powrót do normalności. To ratunek na który długo czekali”, tłumaczy Małgorzata Anisimowicz.

Wydaje się, że przynajmniej od 31 grudnia 2014 r. ustawodawca robi wszystko, aby pomoc trafiła do najbardziej potrzebujących. Od tego czasu uproszczono wzór wniosku o upadłość, który składa się do odpowiedniego sądu rejonowego. Obniżono również bariery finansowe – opłata przy składaniu wniosku to 30 złotych, a dodatkowo ustawowo radykalnie obniżono i uregulowano opłaty dla syndyków (od początku br. roku – doradców restrukturyzacyjnych), które teraz są wielokrotnie niższe od opłat windykatorów, komorników, ezgekutorów. Zmianie uległy również kryteria prawne dopuszczające do upadłości osoby, które w trudnej sytuacji znalazły się bez swojej winy. Rozszerzenie katalogu przypadków objęło również osoby, które są ofiarami kredytów we frankach. I co najważniejsze w tym przypadku syndyk nie „puszcza dłużnika w skarpetkach” – dłużnikowi pozostawia się rzeczy osobiste, rzeczy niezbędne do pracy, rzeczy mające wartość religijną czy sentymentalną, podstawowe wyposażenie mieszkania czy też rzeczy po prostu niezbywalne za godziwą cenę. Dłużnikowi przysługuje prawo przeniesienia się do wynajętego lokalu, a Sąd przyznaje mu środki pieniężne na okres od 12 do 24 miesięczny w celu zapłaty opłat z tytułu czynszu najmu. Ostatecznie jeśli dłużnik należycie się sprawuje i realizuje ustalony, realny do możliwości zarobkowych i kosztów utrzymania rodziny plan spłat – zostanie on przez Sąd oddłużony i z czystą kartą będzie mógł rozpocząć „nowe życie”.

Z tego względu czysto ludzkie przewagi upadłości konsumenckiej w stosunku do bezdusznej egzekucji komorniczej są nie do przecenienia.

Wzrost liczby upadłości konsumenckich to nie Armagedon – to Catarsis czyli de facto to dobra wiadomość!

„Co ważne wzrost tychże właśnie upadłości nie świadczy o ubożeniu społeczeństwa, wręcz przeciwnie – coraz więcej osób, które w tej chwili żyją na skraju ubóstwa, ukrywają się przed komornikami i egzekucjami, pracują na czarno, aby nie wykazywać dochodów, które zostałyby zabrane przez egzekutorów, korzystają obecnie z „nowej szansy” jaka została zagwarantowana w znowelizowanym prawie”, mówi Maciej Pietrzak, doradca restrukturyzacyjny w PMR Restrukturyzacje S.A. „Dopiero poziom 100, czy 150 tys. upadłości konsumenckich rocznie, czyli 2-3 razy więcej per capita w porównaniu do Niemiec mogłoby budzić pewien niepokój i zmuszać do zastanowienia – czy to wynik drastycznego zubożenia, czy innych patologii. Natomiast poziom do 50 tys. czy nawet 100 tyś rocznie, nie powinien budzić najmniejszego niepokoju. Tym bardziej nie może budzić najmniejszego niepokoju obecne 5, 10 czy 15 tyś upadłości konsumenckich rocznie.” – przekonuje Maciej Pietrzak.

Dla kogo upadłość konsumencka?

W upadłości konsumenckiej nie chodzi wyłącznie o zaspokojenie roszczeń wierzycieli, a o powrót do normalnego życia ludzi wykluczonych społecznie lub ekonomicznie często bez swej winy. Wśród osób wnioskujących o ochronę prawną są ludzie, którzy funkcjonowali normalnie, mają rodziny, wykształcenie i nie mają problemu z alkoholem, czy narkotykami. To często zupełnie normalne osoby, które stały się ofiarami nieszczęśliwego zbiegu okoliczności. Czasami nagle tracą zdrowie i nie są w stanie spłacać kredytu, czasami to osoby samotnie wychowujące dzieci. Przybywa też osób, których sytuacja znacząco pogorszyła się przez wzrost rat kredytu np. we frankach szwajcarskich. Osoby te często bez znaczących zmian w pracy, zdrowiu, czy sytuacji rodzinnej, przestali być w stanie regulować swoje zobowiązania.

Tak więc można wprost powiedzieć, że upadłość konsumencka jest dla zwykłych ludzi.

Jak skorzystać z upadłości konsumenckiej?

O upadłość konsumencką wnioskować może wyłącznie osoba fizyczna w swojej własnej sprawie. Można z niej skorzystać raz na 10 lat w przypadku wystąpienia „nadzwyczajnych i niezależnych od dłużnika” przyczyn, które doprowadziły do braku płynności finansowej i możliwości utrzymania się.

Pierwszym krokiem jest złożenie odpowiedniego wniosku do sądu rejonowego, do gospodarczego wydziału upadłościowego. Sąd po rozpoznaniu wniosku otwiera postępowanie upadłościowe jeśli nie dopatrzy się rażących nieprawidłowości w działaniach dłużnika i ustanawia syndyka. Syndyk dokonuje spisu majątku jednak w skład masy upadłości nie wchodzą rzeczy osobiste jaki i wiele innych rzeczy i praw które z mocy prawa nie podlegają zajęciu (a jest to katalog ponad dwudziestu grup rodzajowych). Po spieniężeniu składników podlegających sprzedaży w postępowaniu upadłościowym (jeśli takie w ogóle są, gdyż nie jest to warunek konieczny do otwarcia postępowania i często zdarzają się również postępowania upadłościowe „tzw. bezmasowe” gdy dłużnik nie ma ani mieszkania, ani żadnych innych cennych rzeczy, a ubiega się jedynie o ustalenie planu spłat i oddłużenie w trybie upadłości konsumenckiej. Na następnym etapie Sąd ustala Plan Spłat zależny od zdolności zarobkowych dłużnika i życiowych potrzeb jego rodziny (a nie wyłącznie od wysokości długu). Stąd może się zdarzyć, iż mimo wysokiego zadłużenia Sąd nakaże dłużnikowi w ramach Planu Spłat – uiszczanie na rzecz wszystkich wierzyciel tylko kilkuset czy nawet kilkudziesięciu złotych miesięcznie. Po takim okresie próby nienagannie realizowanym – nastąpi umorzenie reszty długów.

Ważnym aspektem jest kwestia zaspokojenia potrzeb mieszkaniowych dłużnika i jego rodziny w przypadku sprzedaży mieszkania. W takim przypadku z ceny mieszkania Sąd wydziela kwotę do 24 czynszów miesięcznych i przekazuję ją dłużnikowi – właśnie na zaspokojenie potrzeb mieszkaniowych i wynajęcie innego lokalu w miejsce sprzedanego, obciążonego hipoteką banku. To rozwiązanie jest istotnie korzystniejsze dla rodziny dłużnika niż egzekucja komornicza z nieruchomości gdzie 15% bierze komornik, a dłużnik nie dostaje nic mimo że go wyrzuca się z mieszkania.

Dotrzeć z informacją do potrzebujących

„Prawdziwą misją ustawodawcy, nas doradców restrukturyzacyjnych, ale też każdego człowieka, który ma kontakt z osobami, które bez swojej winy znalazły się w bardzo trudnej sytuacji życiowej jest dotarcie z informacją o możliwości skorzystania z narzędzia prawnego jakim jest upadłość konsumencka”, przekonuje Małgorzata Anisimowicz. „Podwojenie liczby upadłości w ciągu 10 miesięcy świadczy o tym, że informacja zaczyna coraz lepiej docierać do osób potrzebujących, ale potrzeby są nadal ogromne” dodaje Małgorzata Anisimowicz. A co niezwykle ważne Polacy przestają się wstydzić upadłości konsumenckiej.

Dane statystyczne dotyczące liczby upadłości konsumenckich na podstawie badań PMR Restrukturyzacje SA – przeprowadzonych w oparciu o Monitory Sądowe i Gospodarcze dostępne na stronie Ministerstwa Sprawiedliwości.

——————————–

PMR Restrukturyzacje S.A.

Spółka powstała z połączenia dwóch kancelarii uznanych specjalistów w zakresie restrukturyzacji przedsiębiorstw – Macieja Rocha Pietrzaka oraz Małgorzaty Anisimowicz. Przed połączeniem kancelarie działały na terenie Warszawy, Łodzi, Kalisza oraz regionie Dolnego Śląska. Spółka korzysta z wieloletnich doświadczeń obu kancelarii poszerzając jednocześnie obszar działań na cały kraj konsekwentnie realizując strategię rozwoju, która zakłada otwieranie oddziałów partnerskich PMR w całej Polsce oraz za granicą – najpierw w Niemczech i Wielkiej Brytanii.

Celem działań spółki jest stworzenie komplementarnej obsługi firm w zakresie wysoce wyspecjalizowanych usług doradczych planowania i realizacji procesów restrukturyzacyjnych, postępowań układowych i naprawczych w egzekucji z dochodów przedsiębiorstw. PMR obok doradztwa oraz wykorzystania narzędzi prawnych, znacząco poszerzonych zmianami w prawie restrukturyzacyjny, które weszły w życie 1 stycznia 2016r., daje firmom możliwość zewnętrznego finansowania restrukturyzacji oraz inwestycji typu distressedassets.

Cechą wyróżniającą PMR wśród innych podmiotów na rynku jest komplementarność wyspecjalizowanych usług – wśród ekspertów spółki obok zarządców, prawników i doradców restrukturyzacyjnych znajdują się również negocjatorzy z doświadczeniem w układach pracowniczych oraz z wierzycielami.

Spółka ze względu na jakość komunikacji, w swoich biurach zagranicznych, zapewnia przedsiębiorcom obsługę również w języku polskim.

Maciej Roch Pietrzak – doradca restrukturyzacyjny. Członek Zespołu Ekspertów przy Ministrze Sprawiedliwości ds. Nowelizacji Prawa Upadłościowego i Naprawczego oraz Restrukturyzacji Przedsiębiorstw. Odznaczony przez Ministra Sprawiedliwości Medalem „Zasłużony dla Wymiaru Sprawiedliwości” za prace nad założeniami do projektu Ustawy Prawo Restrukturyzacyjne. Współautor przygotowanej w Ministerstwie Gospodarki i przyjętej przez Radę Ministrów „Polityki Nowej Szansy”, mającej na celu ochronę polskich przedsiębiorstw przed niewypłacalnością. Inicjator powstania, współtwórca statutu oraz zasad funkcjonowania samorządu zawodowego syndyków licencjonowanych. Jest także członkiem krakowskiego Instytutu Allerhanda oraz Zarządu Stowarzyszenia Praktyków Restrukturyzacji, skupiającego czołowe polskie kancelarie oraz instytucje finansowe, zajmujące się restrukturyzacją zadłużonych przedsiębiorstw.

Małgorzata Anisimowicz – doradca restrukturyzacji, ekonomista i mediator. Syndyk licencjonowany z ponad 20-letnim doświadczeniem w doradztwie biznesowym i restrukturyzacyjnym. Założycielka i wiceprezes w PMR Restrukturyzacje S.A. Przeprowadziła procesy restrukturyzacji licznych spółek, w tym autorski program restrukturyzacji przedsiębiorstw w ramach postępowań upadłościowych w trybie likwidacji. Pełni funkcję biegłego sądowego. Jest również współzałożycielką Krajowej Izby Syndyków oraz Prezesem Okręgowej Izby Syndyków we Wrocławiu.

Więcej informacji: http://pmr-restrukturyzacje.pl/